|

| Ảnh minh họa (nguồn internet) |

Đáng chú ý trong số này, chỉ có 10.000 tỷ đồng (chiếm 5,8% tổng lượng phát hành) của Tập đoàn Masan là phát hành ra công chúng, 94,2% còn lại (của 133 doanh nghiệp) phát hành riêng lẻ và được chia thành 826 đợt.

Quy mô thị trường TPDN tăng khoảng 15,6% so với cuối năm 2019 lên mức 791.000 tỷ đồng, tương đương khoảng 12,9% GDP.

Về đối tượng chào bán, nhóm các doanh nghiệp bất động sản phát hành nhiều nhất với 71.600 tỷ đồng, tăng 57,5% so với cùng kỳ (chiếm 41,8% tổng lượng phát hành). Đứng thứ 2 là nhóm ngân hàng với tổng giá trị phát hành là 47.300 tỷ đồng, tăng 31,2% (chiếm tỷ trọng 27,6%). Nhóm năng lượng và khoáng sản phát hành 10.500 tỷ đồng (chiếm 6,1%) - gấp 5,3 lần cùng kỳ 2019). Còn lại là nhóm phát triển hạ tầng (1,6%); các công ty dịch vụ tài chính (1,7%) và các doanh nghiệp khác.

|

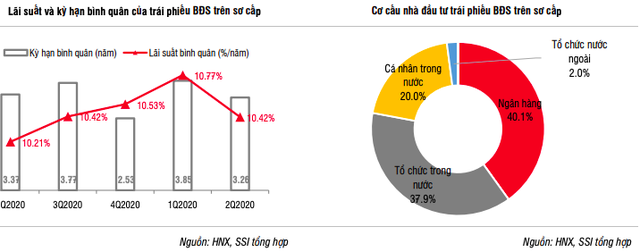

Về lãi suất bình quân toàn thị trường, lãi suất TPDN phát hành trong quý II/2020 là 8,89%/năm, giảm -151bps so với quý trước dù kỳ hạn phát hành bình quân là 3,71 năm – cao hơn mức 3,64 năm của quý I/2020.

Trái phiếu các NHTM có lãi suất bình quân thấp hơn hẳn (chỉ 6,7%/năm) nên sự gia tăng phát hành của nhóm này đã kéo lãi suất bình quân toàn thị trường trong quý II giảm mạnh so với quý I/2020. Nếu loại trừ các trái phiếu ngân hàng, lãi suất bình quân trong kỳ là 10,27%, giảm -14bps so với quý 1/2020 và về mức tương đương với nửa cuối năm 2019. Diễn biến này phù hợp với xu hướng giảm từ 0,5% đến 2%/năm của lãi suất tiền gửi và cho vay của các NHTM.

Về sự tham gia của nhà đầu tư cá nhân, quý II/2020 đối tượng này mua 13.300 tỷ đồng TPDN trên sơ cấp, tăng 38% so với quý I/2020. Lũy kế 6 tháng đầu năm, nhóm này mua 23.000 tỷ đồng - tương đương 13,4% tổng lượng phát hành toàn thị trường trong đó nhóm này mua 14.540 tỷ đồng trái phiếu bất động sản (chiếm 63%), 5.325 tỷ đồng trái phiếu ngân hàng (23%), 1.726 tỷ đồng trái phiếu Masan (chiếm 7,5%) còn lại là các doanh nghiệp khác.

| Bước sang năm 2020, nhu cầu trái phiếu doanh nghiệp vẫn tiếp tục duy trì ở mức cao khi rủi ro nợ xấu lên cao giữa bối cảnh nền kinh tế suy thoái, thậm chí chịu áp lực bởi đại dịch COVID-19. Mặc dù vậy, Nghị định 81/2020/NĐ-CP dự kiến có hiệu lực vào ngày 1/9 tới đây sẽ tiết chế sự tăng trưởng nóng với một số điều kiện hạn chế về phát hành trong đó, đáng chú ý là khoản mục yêu cầu dư nợ trái phiếu doanh nghiệp phát hành riêng lẻ tại thời điểm phát hành (bao gồm cả khối lượng dự kiến phát hành) không vượt quá 5 lần vốn chủ sở hữu theo báo cáo tài chính quý gần nhất. Như vậy, việc bổ sung nâng cao tiêu chuẩn, giới hạn phát hành, yêu cầu cao hơn về trách nhiệm… cũng sẽ khiến thị trường từ sau tháng 9 bị ảnh hưởng. Nhìn chung, theo các chuyên gia tài chính, thị trường trái phiếu doanh nghiệp Việt Nam trong tương lai cần giao dịch thứ cấp, tăng tính thanh khoản và thông tin. |

Theo Kinh Tế Chứng Khoán