|

| Ảnh minh họa (nguồn internet) |

Theo thống kê của Sở Giao dịch Chứng khoán Hà Nội - HNX, tháng 6/2020, thị trường có 136 đợt phát hành trái phiếu với tổng giá trị phát hành đạt 42,5 tỷ đồng trong đó tổ chức tín dụng dẫn đầu với tỷ trọng 48,35% (20,536 tỷ đồng), đứng thứ hai là nhóm doanh nghiệp bất động sản với 10.905 tỷ (chiếm gần 26%).

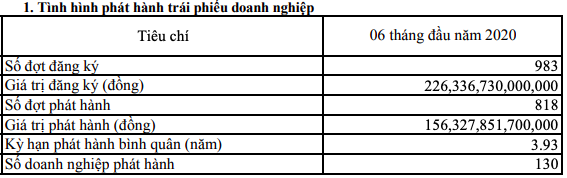

Luỹ kế nửa đầu năm, có 130 doanh nghiệp phát hành trái phiếu và huy động gần 156.328 tỷ đồng, kỳ hạn chủ yếu từ 2 - 5 năm trong đó, tổ chức tín dụng và nhóm bất động sản chiếm phần lớn thị trường với tỷ trọng tương đương nhau ở mức 30%, tương ứng tổng giá trị phát hành lần lượt 47.348 tỷ và 45.593 tỷ đồng.

|

Liên tục tăng nóng trong những năm gần đây, thị trường trái phiếu doanh nghiệp (TPDN) đang là kênh huy động vốn quan trọng không kém so với các kênh khác.

Ghi nhận tại báo cáo mới nhất từ SSI Research, tổng quy mô thị trường TPDN hiện tại tương đương khoảng 8,6% tổng tiền gửi toàn hệ thống ngân hàng, tương đương 9,3% dư nợ tín dụng và 19,5% tổng vốn hóa 3 sàn chứng khoán Việt Nam.

Theo báo cáo tài chính của các ngân hầng thương mại, số TPDN mà các ngân hàng đang nắm giữ tại 31/3/2020 là khoảng 398.000 tỷ đồng. Nếu loại trừ số này, lượng trái phiếu doanh nghiệp do các tổ chức phi tín dụng, cá nhân nắm giữ là khoảng 385.000 tỷ đồng, chiếm khoảng 4,2% tổng tiền gửi toàn hệ thống.

Nhìn lại, lượng TPDN các tổ chức phi tín dụng và cá nhân nắm giữ đã tăng khoảng 153% trong năm 2019 và tăng khoảng 25% trong 6 tháng đầu năm 2020. Như vậy có thể thấy, TPDN đang hút một lượng tiền đáng kể từ các kênh đầu tư khác nhau trong đó trực tiếp nhất là kênh tiền gửi do có cùng tính chất là các khoản đầu tư có thu nhập cố định.

Theo đó, mới đây (sau báo cáo của HNX về hoạt động phát hành TPDN, đặc biệt các doanh nghiệp bất động sản gia tăng huy động vốn thông qua phát hành trái phiếu, nhà đầu tư cá nhân tiếp tục xu hướng tăng mua TPDN, công ty chứng khoán, ngân hàng thương mại đẩy mạnh việc phân phối TPDN cho nhà đầu tư cá nhân) Bộ Tài chính đã tiếp tục phải cảnh báo rủi ro khi các công ty chứng khoán, ngân hàng có dấu hiệu chào mời nhà đầu tư cá nhân mua trái phiếu bằng mọi giá.

Đây là lần thứ hai trong chưa đầy 3 tháng Bộ lên tiếng khuyến cáo nhà đầu tư, doanh nghiệp và tổ chức phân phối về hoạt động phát hành và chào bán trái phiếu.

Trước đó ngày 15/5/2020, Bộ Tài chính cũng đã phát đi thông tin báo chí về thị trường trái phiếu doanh nghiệp 4 tháng đầu năm 2020 và đưa ra những khuyến nghị đối với doanh nghiệp phát hành và nhà đầu tư trái phiếu doanh nghiệp.

Siết phát hành trái phiếu

Mới đây, Chính phủ vừa ký ban hành Nghị định số 81/2020 sửa đổi, bổ sung một số điều của Nghị định số 163/2018 quy định về phát hành TPDN chính thức có hiệu lực từ ngày 1/9.

Theo quy định mới, mỗi đợt doanh nghiệp phát hành trái phiếu phải hoàn thành trong thời hạn 90 ngày kể từ ngày công bố thông tin trước khi phát hành, đợt phát hành sau phải cách đợt phát hành trước tối thiểu 6 tháng, trái phiếu phát hành trong một đợt phát hành phải có cùng điều kiện, điều khoản.

Bên cạnh đó, Nghị định 81 cũng quy định TPDN phát hành tại thị trường trong nước bị hạn chế giao dịch trong phạm vi dưới 100 nhà đầu tư không kể nhà đầu tư chứng khoán chuyên nghiệp, trong vòng 1 năm kể từ ngày hoàn thành đợt phát hành trừ trường hợp theo quyết định của tòa án hoặc thừa kế theo quy định của pháp luật.

Sau thời gian nêu trên, TPDN được giao dịch không hạn chế về số lượng nhà đầu tư, trừ trường hợp doanh nghiệp phát hành có quyết định khác. TPDN phát hành ra thị trường quốc tế thực hiện theo quy định về giao dịch tại thị trường phát hành.

Doanh nghiệp phải đảm bảo dư nợ TPDN phát hành riêng lẻ tại thời điểm phát hành (bao gồm cả khối lượng dự kiến phát hành) không vượt quá 5 lần vốn chủ sở hữu theo báo cáo tài chính quý gần nhất tại thời điểm phát hành được cấp có thẩm quyền phê duyệt.

Theo Kinh Tế Chứng Khoán